|

| 平成28年9月16日 厚生労働省報道発表資料より |

前回の例では、所得にかかる税率と受取時にかかる税率がともに20%という同じ場合を想定していました。

この受取時の税率を、税制優遇措置により掛金拠出時の税率(例では20%)より低く抑えられることができれば、課税の繰り越しではなく節税できることになります。

では、メリット③の税制優遇措置について詳しく見てみます。

確定拠出年金は、通常は、60歳になった時点で「老齢給付金」として、一時金か年金のどちらかを選択して受け取ることになります。

退職金のように一時金として受け取る場合は、退職金と合算して退職所得控除という税制優遇措置が受けられます。

また、年金として受け取る場合には、公的年金控除という税制優遇措置があります。

退職金のように一時金として受け取る場合は、退職金と合算して退職所得控除という税制優遇措置が受けられます。

また、年金として受け取る場合には、公的年金控除という税制優遇措置があります。

退職所得控除(一時金で受け取る場合の税制優遇措置)

退職所得控除は、以下の表に従って控除額が決定されます。

|

| 国税庁HPより |

例えば、25歳から60歳まで勤続して2,000万円の退職金と10万円の一時金(前回の図1の例と合わせるためにこんな少額になってしまいました笑)を受け取った者の退職所得控除額は、

800万円+70万円×(勤続年数35年-20年)=1,850万円

となります。

退職金にかかる所得税率は、その後、退職金から退職所得控除を減じた額を1/2した金額を以下の以下の源泉徴収税額表に当てはめて決定されます。

|

| 国税庁HPより |

したがって、この場合の所得税率と税金額は以下のように計算されます。

○課税退職所得金額

(2,000万円+10万円)-1,850万円×1/2=80万円

○所得税率

→195万円以下なので、税率は5%

○住民税率

→一律10%

○税金額(復興特別所得税は無視します)

80万円×15%=120,000円

80万円×15%=120,000円

ではこの場合、前回の図1と比べてどの程度節税できたことになるのでしょうか。

一時金として受け取った10万円に掛かった税率を考えてみます。

10万円分の計算式を抜き出してみると以下のようになります。

(所得税分:10万円×1/2×5%)+(住民税分:10万円×1/2×10%)

=(10万円×2.5%)+(10万円×5%)

=10万円×(2.5%+5%)

=10万円×7.5%

このように、受け取り時には7.5%の税率が掛かったことになります。

前回の図1を見てみると、掛金拠出時に20%の税金を支払う予定だったのですから、7.5%との差額分、つまり12.5%の節税ができたことになります。

したがって、課税の繰り延べには当たらず、運用時に(後に説明する手数料等分はあるものの)ある程度の損失(この例の場合は12.5%以上の損失)を出さなければ、iDeCoを用いた方がお得ということになるのではないかと考えます。

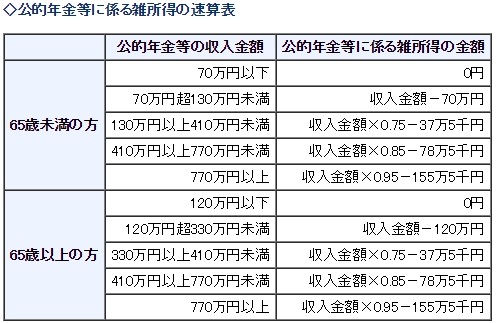

公的年金控除(年金として受け取る場合の税制優遇措置)

公的年金控除の控除額は、以下の表のようになります。

|

| 国税庁HPより |

前回の図1のように10万円を受け取る場合には一切税金は掛からないので、掛金拠出時に支払う予定だった20%の税率がまるまる節税できることになります。

例えば、60歳から65歳まで70万円を5年に分けて合計350万円を受け取ったとしても、税金は掛かりません。

課税の繰り延べかどうかのまとめ

以上のように検討してみると、税制優遇措置のある結果、iDeCoを利用した方が節税でき、課税の繰り延べではないものと考えます。また、一時金として受け取る場合よりも、年金として受け取る場合の方が節税効果が高いものと思われます。

①iDeCoは単なる課税の繰り延べではなく、節税効果がある。

②受取時には、年金として受け取った方が節税効果が高い。

次回は、iDeCoのデメリットについて検討します。