|

| ふるさとチョイスHPより |

ふるさと納税は、好きな地方公共団体に一定額の寄付を行い、寄付額から2,000円を引いた金額が税金から控除される制度です。

寄付した地方公共団体からは、(多くの場合は)返礼品がもらえるため、返礼品分を考慮すると、実質的な節税を行うことができます。

このふるさと納税制度はiDeCoと併用可能ですが、併用時は、ふるさと納税により控除を受けられる上限額が減ってしまうという影響があります。

そこで今回は、①ふるさと納税の仕組みと、②iDeCo利用者がふるさと納税の控除限度額をかんたんに計算する方法などについて調べてみました。

ふるさと納税の仕組み

ふるさと納税が節税にどの程度役立ち、お得なのかについては、これまでよく考えたことがなかったので、今回詳しく考えてみることにしました。

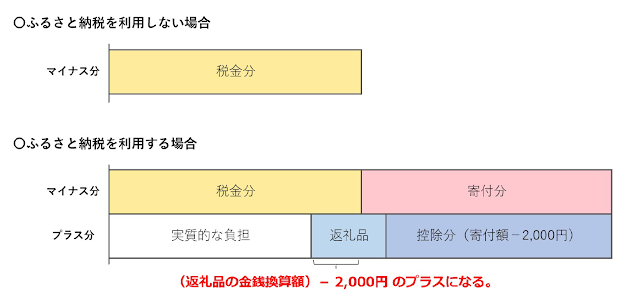

ふるさと納税を利用する場合には、通常支払う税金(所得税・住民税)に加えて、さらに寄付を行うことになります。

したがって、自分の財布から出ていくマイナス分としては、この税金分と寄付分の合計金額ということになります。

プラス分としては、その後に得られる税金の控除額です。これは、寄付額から2,000円を引いた金額になります。

また、ふるさと納税を行った場合には、寄付先の市町村から返礼品がもらえるため、この返礼品も、プラス分として考えることができます。

結果、全体としては、ふるさと納税を利用する場合の方が、(返礼品の金銭換算額)-2,000円のプラスになることが分かります。

ふるさとの納税制度を最大限活用するためには、金銭換算額が高い返礼品がもらえる自治体に寄付をした方がよいことになります。

住んでいる地域への愛着などもあるでしょうし、合理的なことだけ考えるのもどうかとは思いますが、制度の仕組みとしてはこのようなものになっています。

iDeCo利用時のふるさと納税への影響

ふるさと納税では、控除限度額が定められており、基準となる特例控除の控除限度額は、住民税の所得割額の20%となっています。

特例控除の控除限度額 = 所得割額 × 20%

※地方税法第37条の2第2項柱書及び第314条の7第2項柱書

そして、住民税の所得割額は、前年の所得金額や所得控除などによって算出されます。

所得割額 =( 前年の所得金額 - 所得控除額 )× 税率10% - 税額控除

両者を合わせるとこんな感じになります。

特例控除の控除限度額 ={( 前年の所得金額 - 所得控除額 )× 税率10% - 税額控除 }× 20%

この式からすると、前年の所得金額が増えればふるさと納税の控除限度額が増加し、所得控除額が増えればふるさと納税の控除限度額が減少するという関係にあることが分かります。

そして、iDeCoは所得控除額部分に含まれます。

したがって、iDeCoを利用している場合には、所得控除額が増えるので、ふるさと納税の控除限度額が減少するという影響があります。

iDeCo利用時にふるさと納税の控除限度額をかんたんに算出する方法

ふるさと納税の控除限度額については、様々なHP等で簡単に算出するツールが紹介されています。

簡単な算出ツールでは、通常は①前年の所得金額と②家族構成を入力して、あとは自動計算で控除限度額が算出されます。

この「①前年の所得金額」部分に、所得金額からiDeCo拠出金の年間合計を引いた金額を入力すれば、iDeCo利用時のふるさと納税の控除限度額を算出することができます。

iDeCoを利用した場合には、前述の控除限度額の算出式のうち(前年の所得金額 - 所得控除額)部分のみが変化するからです。

特例控除の控除限度額 ={( 前年の所得金額 - 所得控除額 )× 税率10% - 税額控除 }× 20%

このように、iDeCoを利用している場合にも簡単にふるさと納税の控除限度額が算出できるので、これを活用して、ふるさと納税を利用したいと考えています。

今日のまとめ

- ふるさと納税は、(返礼品の金銭換算額)-2,000円分の実質的な節税が可能な制度である。

- iDeCoを利用している場合には、ふるさと納税の控除限度額が減少する。

- iDeCo利用時の控除限度額は、算出ツールで簡単に算出することができる。ツールの所得金額部分にiDeCo拠出金の年間合計を引いた金額を入力すればよい。